Kilka miesięcy temu rozpocząłem cykl o wycenie kontraktów forward. Niestety skończyło się na dwóch wpisach. Postanowiłem nadrobić zaległości, cykl będzie kontynuowany. Spójrzmy jednak co na ten moment mamy:

– Cena terminowa kontraktu forward – indeks/ spółka nie wypłacająca dywidendy,

– Cena terminowa kontraktu forward – indeks/ spółka wypłacająca dywidendę.

Kontrakty forward to nie tylko indeksy i akcje. Równie popularne są kontrakty walutowe. Stąd warto byłoby wiedzieć jak podejść do ich wyceny. Nie jest to trudne. W rzeczywistości powinien wystarczyć nam do tego jeden wzór. Przedstawiam go poniżej. Następnie omówię go na przykładach.

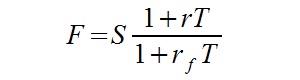

Wzór na wycenę walutowego kontraktu forward przyjmuje następującą postać:

F – cena terminowa kontraktu forward

S – kurs spot waluty

r – krajowa stopa procentowa, najczęściej wolna od ryzyka

rf – zagraniczna stopa procentowa, najczęściej wolna od ryzyka

T – ilość okresów (najczęściej lat)

Przykład 1:

Kurs spot wynosi 4 zł za 1 euro. Stopa procentowa wolna od ryzyka w Polsce wynosi 4% a w strefie euro 1,5%. Obliczyć wartość 9-miesięcznego kontraktu forward na euro.

F = 4 * (1 + 0,04 * 0,75)/(1 + 0,015 * 0,75)

F = 4 * 1,0185

F = 4,0742 zł

Przykład 2:

Kurs spot wynosi 3,10 zł za 1 franka szwajcarskiego. Stopa procentowa wolna od ryzyka w Polsce wynosi 4% a w Szwajcarii 0,5%. Obliczyć wartość 6-miesięcznego kontraktu forward na franka szwajcarskiego.

F = 3,10 * (1 + 0,04 * 0,5)/(1 + 0,005 * 0,5)

F = 3,10 * 1,0175

F = 3,1541 zł

Przykład 3:

Poszukujemy ceny terminowej 3-miesięcznego kontraktu forward na dolara amerykańskiego. Stopa procentowa wolna od ryzyka w Polsce wynosi 4% a w USA 1,2%. Kurs bieżący to 2,75 zł za 1 USD.

F = 2,75 * (1 + 0,04 * 0,25)/(1 + 0,012 * 0,25)

F = 2,75 * 1,007

F = 2,7692 zł

Analizując powyższe trzy przykłady nie trudno zauważyć pewną zależność – jeśli stopa procentowa w kraju obcej waluty jest niższa od stopy procentowej kraju macierzystego, to cena terminowa jest wyższa od ceny spot.

Pomocy :

Bank XYZ z siedzibą w Londynie zawarł następujące transakcje walutowe:

a) sprzedał 300 000 GBP według kwotowania spot GBP/USD = 1,4430/60

b) kupił 100 000 GBP w transakcji terminowej 90- dniowej według kwotowania forward GBP/USD= 1.4230/60

Określ pozycję walutową i poz. płynności dla banku